Рано чи пізно потіжності національного реального виробництва зростуть до природнього (рівноважного максимуму) рівня, і згідно з принципами Фрідмана кожна наступна емісія спричинюватиме виключно інфляцію. В такому разі механізм виробничої емісії втрачає сенс, але маховик зупиняти не можна, це зруйнує економіку.

З подібною ситуацією США зустрічалось у ХХ ст. неодноразово і знайшли їй генільне рішення. Було розпочато постійне мітування додаткової грошової маси, але не для власного внутрішнього ринку, а для зовнішніх. В силу об’єктивних обставин після ІІ Світової Війни долар США став загальнопланетарною валютою. Його маса ззовні постійно зростала. Можливі наслідки були два: постійна інфляція у країнах з високою доларизацією; задоволення платоспроможності нарощуванням світового виробництва. Звичайно ж, постраждалі від виснажливої війни країни були не в змозі швидко мобілізувати нові виробничі потужності, за них це зробило США, а коли були вже не здатні і цього зробити, то перенесли виробництво у регіони світу з дешевою робочою силою та сировиною.

Отже, на виході ми отримали ситуацію , коли значна частка світового виробництва обслуговується доларом, американський товар-гроші отримав лідируючі позиції ринку. І вже принципово не важливо сировина, ресурси, дохід належать чи ні резидентам США, їм точно належить дохід від сеньйоражу, рентабельність якого перевищує рентабельність будь-якої законної чи протизаконної діяльності. Поряд з цим американські звичайні товари отримали переваги перед іншими. США отримали у своєму розпорядженні надійний механізм позбавлення від інфляції. В разі надлишку ліквідності всередині США, починається період активного інвестування ззовні – накачування зовнішнього ринку доларом. Інвестування ззовні припиняється згортанням і вилученням інвестицій, особливо характерно для кризи. Внаслідок цього у зовнішніх ринків виявляється критична нестача доларів, порівняно з попердніми періодами (маховик таких країн зупиняється), відбувається різка девальвація валют, попередні інвестиційні зобов'язання погашаються ресурсами за дешевою (кризовою) ціною і правами власності. Потім цикл інвестування починається знову.

Тобто винайдено механізм перенесення інфляційного ризику з власної валюти на інші (через їх девальвацію, що призводить і до інфляції імпорту і до загальної). В результаті отримали ототожнення емісії долара США з благополуччям економіки, а не аж ніяк з його інфляцією.

Згадайте події напередодні 02.08.2011 коли було піднято планку держборгу США. А держборг це переважно ЦП, які купляються за долари США, а отже, й дано дозвіл на подальшу емісію долара. Світові ринки цьому тільки раді. То ж що нам заважає точно в такому ж ключі сприймати емітування нових мас гривні? Відповідь очевидна – необхідно в такий ж спосіб здійснювати емісію гривні як це робили і робитимуть США з доларом. Тут ми повернемось до початку статті, де мова йшла про виробництво та ринки збуту товару-гроші, а шлях США наведено для підкреслення предвзятості у відношенні до емісії в Україні.

Чому в Україні не діють механізми виробничої емісії? Економічні закони, як і будь-які інші повинні носити об'єктивний характер, а отже причина проблеми не в механізмі. Як показано раніше, принципово важливим є поглинання національним виробництвом емісійних коштів. Це відбувається, переважно, з застосуванням цільового кредитування. І тут виникає найважливіше питання! Чи залучатиме національне виробництво України гривневі емісійні кошти під облікову ставку НБУ, маючи вихід на зовнішні ринки капіталу? Відповідь отримаємо у порівнянні.

Облікова ставка НБУ рівна 9,25%, на зовнішніх ринках капіталу провідні підприємства наших олігархів в праві розраховувати на ставку 4-7%. Враховуючи той факт, що в принципі доступ до коштів під облікову ставку НБУ мають тільки комерційні банки та знаючи їх надлишкову гонитву за короткостроковим доходом, підприємства реального сектору економіки отримують кредити під 20-25%. Тобто в 4 рази дорожче, ніж зовні в іноземній валюті.

Склалсь ситуація, при якій товари-гроші провідних країн володіють найнижчою собівартістю виробництва, таким чином поглиблюють власні провідні позиції. Валютні кредити заходячи у внутрішній виробничий процес обмінюються кредитоотримувачами на гривні, що створює інфляційний тиск, а по закінченні кредитної програми вивід валюти перевищує початкові вливання на суму відсоткових платежів, що створює девальваціний тиск та інфляцію імпорту. Ось секрет рекордного зростання і кризового скорочення національних валютних резервів України.

В кожного з Вас вже визріло питання, то чому б Україні не видавати кредити у реальне виробництво під 5-8%, а то й менше? Звернемось знову до наукової думки. Західні класичні економічти стверджували: r ном. = r реал. + i, де r ном. - номінальна відсоткова ставка; r реал. - реальна відсоткова ставка; i - рівень інфляції. Користуючись запропонованим розрахунком для України отримаємо, що номінальна ставка не може бути нижчою за 12-13%, так як інфляція за минулий 2010 рік склала 9% і рівень реального відсоткового доходу візьмемо хоча б 3-4% (12%=9%+3%).

Та для всіх таких економічних тверджень найважчим і найпринциповішим є питання ендогенності і екзогенності, або порядку причинно-наслідкового зв'язку. Тобто, що сприймати як данність системи, а що можна регулювати. Очевидно таке рівняння з погляду елементарної математики можна переписати наступним чином: i = r ном. - r реал. Іншими словами, що первинно інфляція чи відсоткова ставка? Класики стверджують – інфляція, кейнсіанці – відсоткова ставка. Як б не було, але в Україні завжди керувались принципом: оскільки маємо високу інфляцію, потрібно тримати відсоткові ставки високими доки рівень інфляції не знизиться. Правда ніхто не давав відповіді чи зможе знизитись інфляція в таких умовах. Наприклад, агропідприємство (це може бути і рітейл-компанія та інші) отримує кредит на 5 років під 25% річних. Рентабельність сільського господарства важко уявити вищим за 10%, як наслідок зросте ціна на продукцію компанії, тобто зросте рівень інфляції, і так 5 років поспіль. Тобто високі ставки для виробництва є довгостроковою гарантією інфляційного тиску. Можливо варто перевернути національну свідомість заради власного процвітання. Для вичерпного наукового обгрунтування звернемось до економічного аналізу та моделювання. Проглянемо історію показників інфляції та відсоткових ставок для України та США.

Джерело: НБУ

Спостерігаємо дивну динаміку в економічних процесах України. На певних часових проміжках показники інфляції та відсоткової ставки перебувають у прямопропорційній залежності, на інших проміжках характер протилежний. Складається враження, що відсоткові ставки коливаються навколо певного значення у 15% з не значним розкидом, а інфляція зазнає коливань значно ширшого розкиду. Також зауважимо, що стрімке скорочення інфляції протягом 2008-2010 рр.. з 30%! до 8% не спричинили перехід на якісно новий нижчий рівень відсоткових ставок. Картина вражаюча, якісно вирізняюча прямопропорційний звязок між показниками. Слід зауважити значно вужчий коридор різниці величин наведеної номінальної ставки та інфляції, тобто значення реальної відсоткової ставки.

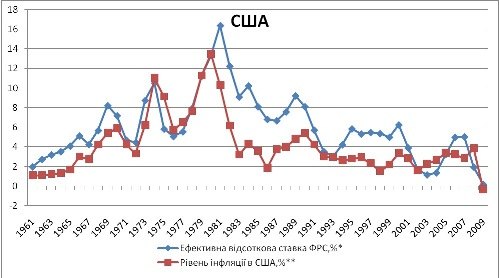

Джерело: * - за матеріалами federalreserve.gov, ** - за матеріалами worldbank.org

Проаналізувавши обидва графіки, можна зробити висновок, шо величина інфляції в Україні перебуває під впливом інших факторів окрім внутрішньої відсоткової ставки, наприклад зовнішні відсоткові ставки.

Базою такого висновку є довіра до об'єктивності закономірностей описаних Фішером та Фрідманом, а також безпідставність сумнівів у незалежності монетарних показників США, як частини глобальної економічної системи. Пояснення не відповідності співвідношення для України доволі прості: було вже багато сказано про неконтрольованість Україною внутрішнього ринку товару-гроші в силу високої валютизації (в основному доларизації), а отже внутрішні ставки є не такі визначальні як зовнішні. Для об'єктивності відображення ставок для внутрішнього макроекономічного ринку слід враховувати кредитні програми та ставки за ними сформовані не лише всередині України, а й за її межами для українських компаній, в тому числі кіпрських філій. Нажаль при поточному стані справ національної системи статистики це неможливо. І без цього помітно, що уповільнення інфляції в Україні протягом 2008-2010рр. легко пояснюється різким скороченням зовнішніх відсоткових ставок.

Ми отримали підтвердження тісного зв'язку між показниками відсоткових ставок та інфляції, але ж потрібно також з'ясувати напрям причинно наслідкового зв'язку. Використаємо популярний серед науковців тест Грейнджера для аналізу наведених на попередніх графіках даних. Не вдаючись в математичні аспекти, тест Грейнджера дає відповідь на питання можливості адекватного прогнозування однією змінною іншої. Результатом виступає підтвердження чи спростування гіпотези про напрям причинної дії. Отже, для США тест показав, що відсоткова ставка є причиною показника інфляції, але інфляція не є причиною для відсоткової ставки. Причому найімовірніше підтвердження відсоткової ставки як причини відбувається привикористанні оделі з лагом у 1-2 періоди. Інтерпретація результату – адекватно і точно прогнозувати інфляцію з-за допомогою відсоткової ставки можна і найкраще це робити використовуючи значення відсоткової ставки минулого та позаминулого року. Іншими словами в середньому інфляція реагує на зміну відсоткової ставки 1-2 роки – період повної реакції.

Результат аналогічного тесту для зазначених макроекономічних показників України однозначний і очікуваний – ні внутрішня відсоткова ставка ні інфляція не є причиною один для одного. Тобто прогнозувати поведінку один показник використовуючи значення іншого не варто, тим паче стверджувати, що перед зниженням відсоткових ставок варто дочекатись зниження інфляції.

Можна зробити сміливе припущення, що зменшення облікової та середньоринкової ставки, як мінімум не призведе до росту інфляції, а створить ефективний механізм стимуляції економіки. Такий захід спрямований на зменшення собівартості товару-гроші (гривні).Далі необхідним є, для початку, відвоювання національного ринку, а саме зменшення доларизації економіки і мінімізація присутності будь-яких інших валют. В цьому ключі, питання про перехід розрахунків між Україною та Росією за газ на російські рублі є важливішим за саму ціну газу. Росія за прикладом США вже розпочала вибудовувати власний ринок збуту товару-гроші. Якщо відбудеться така зміна валюти розрахунків, то це буде черговий програш України у відносинах з Росією та поступка національними інтересами. Прийнятним варіантом є розрахунок за газ та його транзит на паритених засадах між гривнею та російським рублем, тобто 50% вартості оплачувати російськими рублями і 50% гривнею. В такому разі висока ціна газу не загрожуватиме економіці нашої держави.

Механізми зменшення доларизації в Україні ясні: забезпечення законної ролі гривні, як єдиного засобу платежу на території України; заборона валютних депозитів і кредитів, та створення натомість ринку валютних ф'ючерсів (такий інструмент давно необхідний як для іноземних так і для внутрішніх інвесторів для нівелювання валютного ризику); забезпечення економіки власним дешевим гривневим ресурсом. Такі дії можливі тільки при існуванні довіри в економічних агентів до гривні. І тут негативний аспект нашої дійсності – олігархія, повинен постати як абсолютно позитивний. Маємо унікальну можливість переконати близько 70% вітчизняного виробництва довіряти гривні і довговічності маховика, зібравши 10 людей в одному приміщенні. Прізвища цих людей всім добре відомі. Їм в добровільному порядку запропонувати механізм забезпечення гривнею інфраструктурної, виробничої модернізації та нарощування потужностей виробництва. Всі національні проекти повинні фінансуватись дешевим внутрішнім емісійним чи не емісійним ресурсом. Тільки виконання наведених умов створить сприятливий клімат для розширення ринку збуту як в рамках національного ринку так і ззовні.

Україна – держава з глибокою історією, культурою та традиціями. І в наш час, коли стан вітчизняної галузі виробництва товару-гроші є визначним для розвитку економіки країни і причиною більшості вагомих процесів, ми зобов'язані сконцетрувати власну увагу на щонайшвидшому зростанні позицій та іміджу галузі виробництва гривні, не гребуючи використанням геополітичного становища, економічної та культурної сили.

Ми не маємо права залучати значні кошти ззовні від таких організацій як МВФ, ЄБРР, Світовий Банк і т.д. Відсоткові ставки за ними перевищують темп зростання реального ВВП України, а тому в момент перевищення сумою запозичень від таких організацій відмітки у 100% ВВП України ми опинемось в ситуації неможливості самостійно погашати такі запозичення. Маємо можливість віддати нащадків у економічне та світоглядне рабство, і вже не буде принципово в країні з якою назвою вони живуть. Та чи вистачить розуму цього не допустити?!

Зовнішні запозичення мають право бути використаними тільки для тимчасового покриття нестачі ліквідності. Нав'язану асоціацію: новий кредит МВФ – наша перемога, емісія – зло, варто перевернути. Оцінюйте події тверезо і домагайтесь не одноразових виплат, а розширення національних ринків, що створить постійний потік коштів у ваші кишені. І останнє прохання до владних еліт: “Благаю ввімкніть станок, і емісійний, і виробничий!”